20代で資産(貯蓄)1000万を到達するまでに意識してやっていたこと5選を紹介します!

私は大学を卒業後新卒で働いてから29歳で貯蓄1000万を作ることができました。29歳までは年収もさほど高くもなく、投資もしていなかったので、いくつかの心がけだけで実現できています。ほとんどの方でも再現性がある心がけだと思うので参考になればと思います!

この記事は前回の記事の続きです。前回の記事はこちらからどうぞ。5選のうち3つまでは前回の記事です。

この記事を読むことで次のことが理解できます。

・貯蓄1000万までの年収目安

・貯蓄1000万までにやるといいこと

20代で貯蓄1000万になるまでに意識していたこと5選

貯蓄を増やすには収入を増やして支出を減らすことが一番大切です。

20代の頃は就職したてということもあり、収入を増やすことよりもまず支出を減らすことを重要視していました。

支出を減らすことと、収入を増やすためのそれぞれ意識していたことを紹介します。

まずは支出を減らすことの続きです。

前回の記事の内容は、以下の通りです。

支出減②年間収支目標、月間収支目標を立てる

支出減③1番割合の大きい支出を減らすこと(私の場合は飲み会)

支出減④嫌な付き合いのランチには参加しない

会社員として働いている人はよくあると思います。付き合いのつまらないランチです。それを思い切ってやめましょう!

今の時代のようにリモートワークが浸透していない頃だったので、職場の部署内やプロジェクト内のメンバーでランチに行くことが日常的にありました。別にランチに行くこと自体は悪くありません、全然普通のことです。

ここで言いたいのは無駄な出費のかさむランチをやめましょう。ということです。

どういうことかというと、こんなパターンはありませんか?

・会社の外へ出かけて値段を気にせず美味しいご飯を探したがる人が誘ってくる

・お昼はあんまり食べると眠くなって仕事にならないから、本当はおにぎり1個とかでいいと思っている

・うどんとかカレーとか簡単に食べれるものが食べたいのに、先輩に合わせて定食系にしている

・忙しいからそもそもお昼ご飯は食べたくないのに誘われるから仕方なく行っている

こういう人結構多いと思うんです。私はそうでした。特に新人の頃なんてこういうことをいつも思っていたのに先輩からの誘いだから断れずに…なんてこと日常茶飯事でした。

特に話したいこともないの断りにくい人に誘われたから、会社から10分も歩いたところに食べに行って1200円のランチを食べて、昼休み終わりギリギリに会社に帰ってきて…と。

本当は会社の目の前コンビニでパン1個食ってすぐ仕事を片付けて、早く帰りたいのに…と。

コンビニで済ました場合は飲み物を含めてもせいぜい300円です。外にみんなで食べに出かけると平均1000円です。

差額700円×5日=3500円 が1週間

3500円×4週間=14000円 が1ヶ月で消費されてしまいます。平日のランチだけで1ヶ月で約1,4万です。

14000円×12ヶ月=16,8000円 が1年で消費されてしまいます。平日のランチだけで1年で約17万です。

1ヶ月の手取りが20万そこらの若手時代に昼飯代だけで1,4万の差はかなりでかいです。

ましてや私は基本的に自炊もして、貯蓄の目標もあったため職場での無駄な付き合いのランチに意味を見出せなかったです。

新卒3年目くらいからは後輩もできて、自分でハッキリ意見も言えるようになったのでこのような無駄なランチ付き合いをやめていったところ、貯蓄ペースも落ち着いて、ストレスも減っていきました。だから人付き合いが多くなる社会人3,4年目でも、奢られることが多い1,2年目と同等に貯蓄できていました。

もちろん、「外食するのが好き」という人や「ランチはコミュニケーションの一つだから必要」という人だっていると思います。

そういう人を否定するわけではなく、もし私のように嫌々行っているランチがあるならばそれは堂々と断る勇気を持ちましょう。ということです。

私はハッキリと「ランチ食べ過ぎると眠くなるんでコンビニで軽く済ませます、ごめんなさい。」と言って断っていました。

行きたいときや仲のいい人がいると、外でちょっと高い外食をすることあったのでその辺は臨機応変です。

主旨とはずれるんですが…

若手の頃はいじられるか質問されまくるか、気を使われないように話題を振ったりしないとだし、

話題は他人の噂話や悪口とか、仕事の話とかが多いです。

あんまりプライベートに踏み込む話題も振りにくいし、マネージャーになった今はハラスメントにならないようにとか、みんなが会話に入れるようにとか気を使わないといけないし。ご飯食べてるときも”仕事”って感じがします。苦手です。

支出減⑤車、持ち家は持たない

車と持ち家は毎月ローンの支払いがあるので資産ではなく貸借対照表上(会社の財政状態を表す決算書)では負債にあたります。

資産とは、収益(お金)を生み出すものであり、

負債とは、お金を支払わなくてはいけないものです。

その観点で言うと、車と持ち家は負債です。

とかはあるでしょう。

しかし、ローンを支払い終えるのは一般的には30年前後と言われています。30年後今と生活スタイルや勤務先が同じと言えますか?

30歳までに1000万を貯めるという目標をもとに考えてみます。

車を持った場合

東京(私が新卒当時住んでいた1Kの家賃7万クラスの場所)で毎月の維持費を考えてみます。

条件としては毎週末1回往復100km(東京駅から八景島、千葉市、つくばみらい市、上尾市くらいの往復距離)の運転として使用。

乗用車リッター20kmのそこそこ燃費の良いコンパクトなエコカー車とします。アクアとかヤリスあたりの車です。

・駐車場代 20000円

・ガソリン代 3000円

100キロ×4週間=400km、400km÷20km(燃費)=20リットル、20リットル×150円(1リットル)=3000円

・自動車税(毎年5月までに1年間分を納税) 2500円

自動車の重量によって変わり、~1.5tとすると年間30000円

・重量税(燃費基準に応じて、新車登録時に3年分、車検時に2年分の重量税を納付)0円

エコカーを選ばなかった場合で車検時とすると、2年分で約25000円+24ヶ月=約1000円が一ヶ月の維持費となります。

正確には、エコカー減税率、経過年数、車両重量、登録時なのか車検時なのかで値段が変わります。

・自賠責保険(車検時にプランに応じた数年分を納税、強制加入) 約1000円

平均額は2年プランで20000円

・任意保険(払うタイミングは保険会社次第)約5000円

平均額は年間約58000円。

・車検費用(点検費用、印紙代、事務手数料)約1000円

一般的には車検費用というと、重量税、自賠責保険、点検費用、印紙代、事務手数料を含んだ金額を指します。

相場は2年ごとで、点検費用が15000~20000円、印紙代が1000~2000円、事務手数料が0円~3000円

・メンテナンス費用(エンジンオイル、バッテリー交換、車内の小物整備などの雑費)約1000円

データがないので安く見積もって1000円とします。バッテリー交換とかがあると1,2万かかることもあります。

合計:33500円

コンパクトカーでエコカーであっても1ヶ月あたり33500円も費用がかかることがわかりました。

しかも本来であればこれに加えて、車両を購入した際の初期費用として数百万円がかかります。

ローンを組めば金利含めたローンの支払いもあります。

それに東京で月額2万円の駐車場となると、区外の地域か、区内であっても屋根無しの駐車場だったり、家から数分歩くとか条件が悪いはずです。

となると、さらに駐車場代金がかかることもありえるでしょう。

電車や徒歩だけで生活が成り立つ場合は、車を持つことに月約3万5千円を支払う価値があるのかどうかが判断基準になります。

ここまで考えると都内で一人暮らしをしていた私は全く車を持つ気にはなりませんでした。

もし車が必要なときはレンタカーを借りて済ましていました。1人で乗ることは無いので2人で乗って割り勘してもせいぜい1日の合計が1万円です。

月に3回以上レンタカーを借りるのであれば車を持ったほうがいいでしょうが、私の場合は休みのシーズンであってもせいぜい月2回でした。

1回もレンタカーを使わない時期も何ヶ月もあったのでレンタカーで十分であることは立証されていました。

ただ、これは私の新卒の頃のような都内駅チカに一人暮らしをしているという前提です。

「車文化当たり前の郊外に住んでいる」という人や、

「子供の送り迎え、親の介護で車を日常的に使う」という人、

「大好きな車があってお金よりも優先度が高い」なんて人は当てはまりません。

無駄な支出を減らして、貯蓄を増やしたいという目標があるのであれば車は持たない方が貯蓄スピードが早くなるのは確実です。

持ち家を持った場合

持ち家がいいのか、賃貸がいいのかという対比は永遠の問題だと思います。一言でこっちがいい!と言い切れるものではないです。

しかし20代で貯蓄1000万を到達するためには持ち家を持つことは確実にマイナスに働くので私はオススメできません。

前回の記事でも書きましたが、一般的には貯蓄と資産はこのように使い分けされています。

貯蓄:貯金、株式投資、保険などを含めた”金融”資産全体

資産:貯蓄に不動産投資などを含めた個人資産全体

つまり住宅ローンを使ったとしても家を買った場合は資産になるので、何歳だろうが家をかったらほぼ確実に資産1000万は簡単に到達できます。

でも私が言っているのは資産ではなく貯蓄1000万到達であるので、持ち家は含んでいません。

それに持ち家を購入するときには、頭金として購入価格の1~2割の現金を支払うことが一般的です。

5000万の家であれば、500~1000万の現金です。

それだけ支払ってしまったら手元の貯蓄が無くなってしまって、20代で貯蓄1000万という目標に遠のいてしまうのは明らかですよね。

と思われるかもしれませんが、フルローンの場合はそれだけ融資手数料や適用金利などの諸費用が高くなってしまうので支払う合計金額が高くなります。

5000万の家を35年ローンで購入したとしても、合計7000万支払うなんてことも珍しくないです。ということは、それだけ月々の支払いが多くなるので貯蓄や投資に回せる金額は減ってしまいます。フルローンは貯蓄を増やす上ではあまりいい手段ではないですね。

■それでは話を戻してフルローンではなく、頭金を用意したパターンで考えてみましょう。

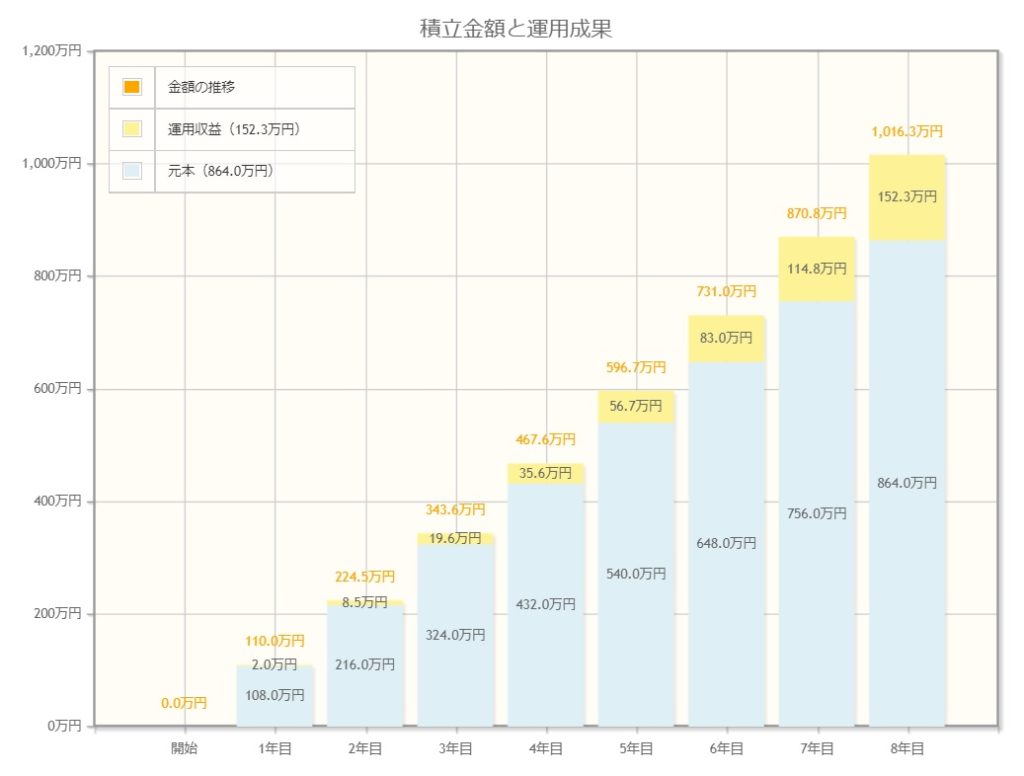

モデルケースとして24歳で就職して、投資をしながら貯蓄を増やしている場合は、年利4%で毎月9万円貯蓄(投資)に回していれば8年目の30歳で貯蓄1000万に到達することができます。

クリックで拡大できます。

(参考:金融庁資産運用シュミレーション)

これが社会人5年目の27歳で持ち家を購入し(だいぶ早いですね)、頭金として500万を使ったとします。この時点で貯蓄は100万円です。

そうすると単純に2年目からやり直し状態なので、プラス7年かかり34歳で貯蓄額が1000万に到達することになります。

投資運用は複利が働くので運用額が多くなればなるほど利益額も大きく雪だるま式に増えていきます。

その雪だるまを成長段階の早いところで削り取ってしまったら今後の成長速度も悪くなってしまいます。

ここでは単純な計算で比較しているので、頭金として使った分だけ目標金額から遠ざかるということになります。

あくまでも現金や株をメインとした貯蓄で1000万を20代で到達するためには、持ち家は適していないということです。

持ち家の資産と負債の話

持ち家がいいのか、賃貸がいいのか議論は今後も永遠に議論されていることと思います。

でも生活スタイルを変えられるという点や大きな維持費がかからないという観点から、貯蓄が多い人やFIREを達成している人たちは賃貸派の人が多いように感じます。

持ち家を購入したときの一番の問題は、ほとんどの場合家としての資産価値(評価金額)が下がっていくことです。

木造一戸建ては10年で資産価値が60%程度、35年後には10%程度になると言われています。

一方価格の下がりにくいマンションでは、10年で資産価値が80%程度、35年後には30%程度になると言われています。

これは木造の減価償却年数が22年であることと、鉄筋コンクリートの減価償却年数が47年に設定されていることに起因します。

(参考:三菱UFJ不動産販売)

資産価値が下がるとどうなるかというと、家の価値よりも住宅ローンの金額の方が高い、いわゆる債務超過の状態になるということです。

ではどうすれば債務超過状態にならないかというと、単純で家の資産価値が下がらない家を買えばいいということです。

住宅価格5000万円で購入したとしても10年後に60%の価値になり、住宅評価金額が3000万だったとします。

それでも5000万円を35年ローンで支払っていた場合、単純に35年間支払う金額が同じだったとしたら10年後は、約1400万円の支払いが済んでおり残りの住宅ローンは3600万円です。

住宅評価金額3000万なのに住宅ローン残高は3600万・・・ということは債務超過ですよね?

この住宅評価金額が上がる家であれば買う価値は高いということです。

と思いますよね。

できるだけ価格が下がりにくいところに家を買うための考慮としては、

・駅から徒歩10分以内の立地

・土地、家の価格が上昇する見込みのある場所

・人口の増加が見込まれる場所

・人の流通が増えるような大型施設や交通機関が将来近くに建設される

などです。そもそも高く売られている場所がほとんどなのでイメージしやすいかと思います。

簡単にいえば人が多くて便がいい田舎じゃないところであれば家の資産価値が上がる可能性がある、ということですね。

というのも十分にわかります。

「FIREとか何十年も先の話よりもマイホームを手に入れることが夢だったんだ」という人

「ある程度売ることも前提にした上できれいな新築に住みたい」という人

「家族や親戚が多いから絶対に購入した家を使い続ける自信がある」という人

など、持ち家に対する考え方は人それぞれだと思います。

もちろん、そのような考え方を否定するつもりはありませんし、私もできれば大きくてキレイな新築に住みたいという願望もあります。

ただ、持ち家は流動性の低い資産ですし、修繕費だとか隣人問題だとかいろんなリスクが賃貸よりもついて回るものという問題もあります。

貯蓄を貯める、資産を増やすという観点からは持ち家はあまり適していないとだけはハッキリ言えるでしょう。

まとめ

車を持った場合保険やガソリンなどの費用を全て月額にすると、月約3,4万(駐車場2万とした場合)かかる。

持ち家を購入した場合、頭金を払った分だけ1000万貯蓄までの道のりは遠ざかる。

持ち家の資産価値が下がると住宅ローンの方が高い債務超過状態になる。

ほとんどの家がこれに当てはまるので持ち家を買う場合は資産価値が下がらない場所を検討するか、資産価値以外の購入目的を持つ。

1000万貯めるまでのベスト5は紹介しましたが、まだまだ意識していたこと実践していたことはあります。

書いているうちに長くなってしまったので、また別の記事に書こうと思うのでよかったらまた読んでください。

今までこのブログで書いていた資産管理系の話を改めて体系化し、Kindleとして出版しました。

ブログ内の内容と基本は同じですが、一部修正しながらちゃんとした流れで記載しているので理解しやすいかと思います。

Kindle Unlimitedとして出版しているので、加入している人は無料で読むことができます。「ちゃんとした順序で読みたい」「電子書籍でスキマ時間に読みたい」「無料だからとりあえず読んでみる」といった方はぜひ読んでみてください。