最近はFIREと呼ばれる経済的自由を獲得して、早期退職を目指す人が多くなっていますね。終身雇用や年功序列がなくなり、年金も不安になってきている近年では収入の不安が大きくなってきています。

将来の収入の不安を払拭するために、副業や株などで会社員とは別の収入を得る人が多くなっているように感じます。私もその一人です。

そこで今回は、私が個人的に保有している米国株ETFの2020年9月、12月の配当金や利回りを公開します。

目次

米国株ETFとは

まず、ETFとはExchange Traded Fund の略で、日本語では「上場投資信託」といいます。

簡単に言うと、上場企業の複数株をごっちゃまぜにしたものです。米国株ETFというと、アメリカの上場企業のいくつかの上場企業の株をごちゃまぜにした投資信託ということですね。

ちなみに単に投資信託というと、非上場の複数社の株式をごちゃまぜにしたものです。

私はその米国株ETFをメインの投資対象としています。米国株ETFにもいろいろな種類があるので、自分の目的にあったものを中心に購入しています。

なぜ米国株ETFなのか

長期的に見れば必ず株価が右肩上がりだから

これは「なぜ米国株なのか」に対する理由ですが、とても簡単な理由です。

・今も昔もアメリカから世界をリードする企業が誕生していること。

・人口も多く、今後も増え続ける見込みがあること。

逆に言えば、人口が減り続けて技術や商品を生み出す力が無い国は後退していくということです。

日本がまさにそのいい例です。(金融の専門家ではないのでこの辺の説明は省略します。)

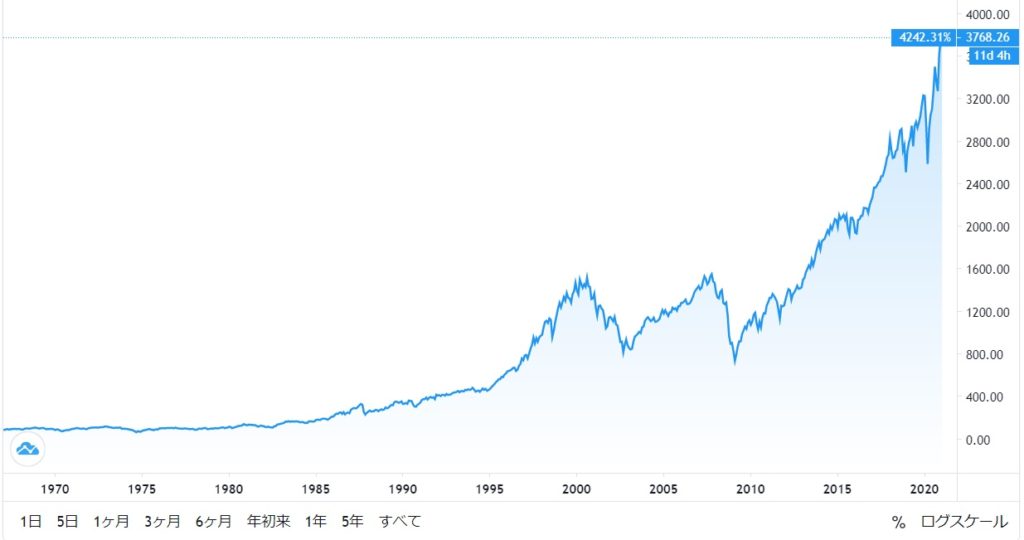

↓のグラフはアメリカのS&P500の直近50年のグラフです。(クリックで拡大できます)

※S&P500とはニューヨーク証券取引所、NASDAQに上場している銘柄から代表的な500銘柄の株価を指数化したものです。日本でいう日経平均と捉えてくれればいいでしょう。

(引用:TradingView)

どの10年、20年をとっても最終的には右肩上がりになっていることが確認できますね。

中国やインドのような人口や技術の発展が著しい国の台頭や、リーマンショックなどの世界的金融機器のときには一時的に株価は下がりますが、長期的に見れば上がるので問題ありません。

個別株よりも簡単だから

これは「なぜETFなのか」に対する理由です。

・個別株だと管理が大変で、株価の変動に気をつける必要があるから。

・海外の企業であるため、IR情報等の株価に影響する情報を取得することが難しく、タイムリーには行動できないかもしれないから。

ETFであれば、数十・数百という単位の複数銘柄をひとまとめにして商品にしているので、あまり機敏に気にする必要もないので放置です。

基本的には、配当金目当ての長期保有が前提であるので、放置できるETFは最適ということになりますね。

所有している米国株ETFの紹介

私が所有している米国株ETFを簡単に紹介します。今回のメインは配当金の話なので、軽くどんな商品なのか程度にとどめておきます。

SPYDとは

S&P500に採用されている銘柄から配当利回りが高い80銘柄を組み入れた上場投資信託です。

VYMとは

平均以上の配当を出す普通株で構成されるFTSEハイディビデンド・イールド指数に連動する投資成果を目的とした上場投資信託です。

わかりやすく言うと、米国株式市場における高配当銘柄の動きに連動する投資成果を目指して作られた上場投資信託で、約400銘柄が組み入れられています。

HDVとは

あらゆる時価総 額水準の株式銘柄を含むモーニングスター配当フォーカス指数に連動する投資成果を目的とした上場投資信託です。

わかりやすく言うと、安全経営をしていて持続的に平均以上の配当金を出せる企業を集めて高い配当金を目指して作られた上場投資信託です。約75銘柄が組み入れられています。

DVYとは

高配当米国株で構成し、ダウ・ジョーンズ 好配当株式指数に連動する投資効果を目的とした上場投資信託です。

わかりやすく言うと、米国株式市場における高配当銘柄の動きに連動する投資成果を目指して作られた上場投資信託で、約100銘柄が組み入れられています。

IVVとは

S&P500にの全構成銘柄に投資し、主に米国の大型株を保有することを目的とした上場投資信託です。

つまり、

IVVを除けば基本は高配当の米国株ETFに投資しているのです。目的は、配当金による不労所得の獲得ですから、少しでも収入につながるETFのほうがいいですからね。

どれもほとんど似てるように見えますが実際には、管理会社も、構成業界、構成銘柄、構成銘柄数、指数、経費率、配当率など中身は全然異なるので、複数のETFを持つことでリスク分散にもなります。

本当は一番配当が高いETFに全額突っ込みたい気持ちもありますが、リスクヘッジです。

アメリカのことわざで「すべての卵を一つのカゴに盛るな」という言葉があります。一つの銘柄に全て投資すると、下落したときに財産全額が下落して大損してしまうということですね。

2020年9月の配当金情報

私が実際に記録をつけ始めたのがこの頃だったので、2020年9月からの配当金情報を公開します。

米国株の配当金の時期は日本とは違います。商品により異なるのですが、ほとんどが3,6,9,12月の年4回です。私が所有しているものも全てがその4回でした。

日本の株と異なる点としては、配当金情報が公表されず支払われてみないとわからないところです。

そのため、1回の配当を4倍して年間配当想定として計算しました。

また、日本株の配当や儲けは20.315%ですが、米国株の場合は現地での10%の税も課税されるため30.315%になります。

課税される分を計算に考慮して表を作成しています。(それでも長期的に見れば日本株よりも大きなリターンが期待できるのが魅力の一つです。)

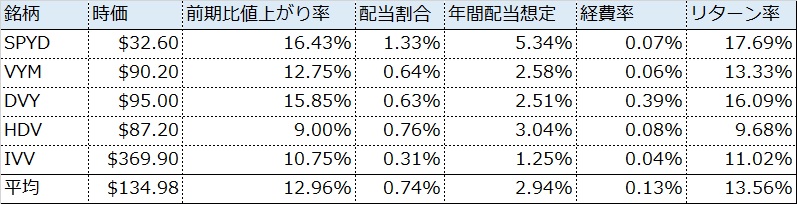

リターン率は、値上がり益+配当金-経費から、投資額からどれだけのリターンが得られたかを計算しています。

そしてまとめがこちら。

【2020年9月配当金まとめ】

ちなみに計算は何月何日時点の株価を元にするか、税金を考慮するかなどあるので、サイトにより多少記載が異なります。

私のは記録した日9月末の株価で口座に振り込まれた額(課税後)で計算しています。

配当金は3%もいけば高い方ですので、課税後の配当金が3%弱なので悪くないですね。

なによりも米国株の魅力は配当金(インカムゲイン)と値上がり益(キャピタルゲイン)です。ここでは記録を取っていなかったせいで、配当金しかわからないのと、コロナにより大打撃を受けた後なのでどこも軒並み減配しています。

たかが3%ぽっちかよ!と思った人もいるでしょうが、たかが3%されど3%です。

1000万も投資していれば何もしなくても年間30万円ももらえるのですから。

しかも、長期的に見れば値下がりすることはあり得なく元本割れを起こすことはない1000万です。普通に銀行に預けていても金利が0.001%の時代です。預けているだけでは1000万あったとしても100円しかもらえないということです。

これだけの理由があれば預けれているだけのつもりで米国株ETFを買わない理由はないですよね。

2020年12月の配当金情報

そして12月配当金情報がこちらです。

【2020年12月配当金まとめ】

9月がSPYDの大幅な減配がありましたが、12月で持ち直したこともあり配当金は増えています。

コロナからの株価回復も見られたので軒並み10%前後の値上がり益も出ています。値上がったとしても売ることはないので、あんまり関係ないですけどね。

ちなみに、私の所有構成比率はこんな感じで、SPYD多めなものの分散投資はできています。

まとめ

コロナのせいもあり、配当金の減配や大幅な株価の値上がりなど変動性が高い状態が続いてはいますが、トータルで見ればプラスです。

たとえここでマイナスに転じたとしても10年、20年と長期的に見れば米国株ETFは必ず投資額に比べてプラスになります。よく話題になるiDeCoやつみたてNISAだって米国の投資信託を中心に作られていることから考えれば、長期的な投資で考えればいかに米国株投資が向いているかがわかりますね。

将来のための投資として少しでも米国株投資に興味を持ってもらえればと思います。

私は他にも日本株の投資、FX、iDeCo、つみたてNISAなどいろいろやっているので今後もネタがあれば記事にしていきたいと思います。